SK그룹 내 두 기업의 합병으로 국내 최대 에너지 기업이 탄생을 앞뒀습니다. SK온의 적자를 해결하기 위해 본격적인 구조 개편 작업에 나선 SK그룹인데요. 구조 개편의 첫 단추가 된 SK이노베이션과 SK E&S의 합병이 성공적으로 진행될지 관심이 집중됩니다.

SK 내 두 기업이 합쳐진다

🦕 거대 에너지 기업의 탄생

17일, 국내 최대 에너지 기업 SK이노베이션과 국내 최대 민간 LNG 기업 SK E&S가 각각 이사회를 열고 양 사 합병 안건을 의결했습니다. 오는 8월 27일 열리는 SK이노베이션 임시주주총회에서 합병이 승인되면 자산 가치가 106조 원에 달하는 거대 에너지 기업이 출범하게 되는데요.

👍 합병 효과는?

이번 합병이 끝나면 SK이노베이션은 LNG, 도시가스, 석유화학, 재생에너지, 배터리 등 사업 영역이 한층 다양해집니다. 재무 구조 개선도 노릴 수 있죠. SK이노베이션과 SK E&S가 각각 추진하던 전기차 배터리 사업과 재생에너지 사업 등이 결합할 때의 시너지 효과도 기대됩니다.

🧮 합병 비율은?

SK이노베이션과 SK E&S의 합병 비율은 1 대 1.191714입니다. SK E&S 주식 1주가 있으면, SK이노베이션 약 1.19주를 받을 수 있는 셈입니다. SK이노베이션은 최근 주가를 기준으로 주당 합병 가액이 11만 2,396원으로 정해졌고, SK E&S의 합병 가액은 자산가치(8만 2,475원)와 수익가치(16만 8,262원)를 1 대 1.5 비율로 가중평균해 주당 13만 3,947원으로 정해졌습니다.

합병, 왜 했어?

🩺 SK온, 살려야 한다

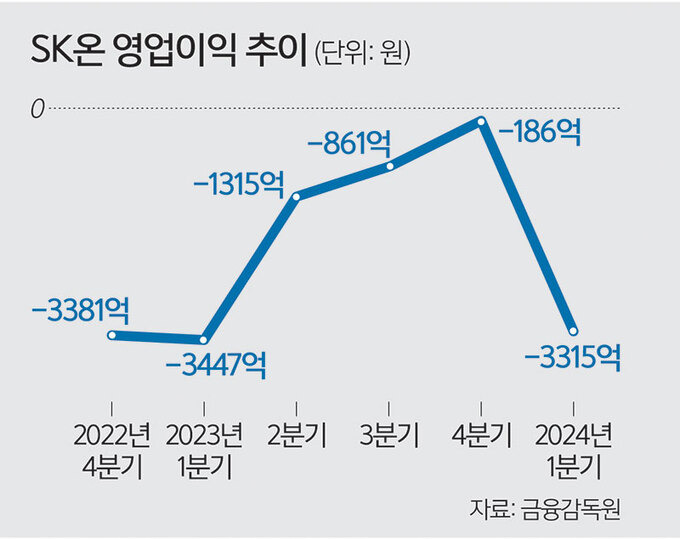

이번 합병은 그룹 내 배터리 자회사 SK온을 살리기 위해서라는 시각이 지배적입니다. 최근 이차전지 업황 둔화로 SK온은 10분기 연속 적자를 기록했는데요. 누적 적자가 2조 6,000억 원에 달하는 등 모기업인 SK이노베이션에 가하는 부담이 무겁습니다.

💸 합병으로 재무구조 개선

매년 1조 원이 넘는 현금을 창출하는 SK E&S와 합병이 성사되면, SK이노베이션의 재무 상황은 대폭 개선될 전망입니다. 합병 이후 SK이노베이션의 EBIDTA가 합병 전보다 1조 9,000억 원 늘어난 5조 8,000억 수준으로 예상될 정도죠. SK E&S는 작년 영업이익이 1조 3,300억 원을 기록할 정도로 그룹 내 대표적인 캐시카우(현금창출원)로 꼽히는 기업입니다.

🔍 EBIDTA: Earnings Before Interest, Tax, Depreciation, and Amortization의 머리글자를 딴말로, 이자 비용, 세금, 감가상각비, 무형자산 상각비 차감 전 이익을 말합니다. 기업 내부 성과평가와 투자의사 결정에 사용되는 지표입니다.

🐎 앞으로도 합병 이어질 듯

SK그룹은 비슷한 합병을 이어갈 계획입니다. 국내 유일 석유제품 거래 기업 SK트레이딩인터내셔널과 유류 화물 저장 및 입출고 사업을 하는 SK엔텀이 SK온에 흡수 합병되는 것이 대표적이죠. SK온과 마찬가지로 재무구조가 좋지 않은 SK에코플랜트에도 알짜인 에센코어와 SK머티리얼즈 에어플러스를 자회사로 편입할 계획입니다.

합병에 쏠리는 따가운 눈총

🖐 KKR의 반대

다만, SK이노베이션과 SK E&S의 합병 과정이 마냥 순탄한 것만은 아닙니다. SK E&S의 상환전환우선주를 3조 원 이상 보유한 사모펀드 운용사 콜버그크래비스로버츠(KKR)가 반대할 가능성이 남았는데요. 상환전환우선주(RCPS)는 만기 때 회사가 반드시 사들여야 하는 우선주로, KKR이 합병에 반대해 조기상환을 요구한다면 3조 원에 달하는 현금을 지급해야 합니다.

👌 SK의 해명

박상규 SK이노베이션 사장은 KKR과 우호적인 분위기 속에서 합병이 진행 중이라며 우려를 일축했습니다. 또한 일각에서 제기된 SK E&S 분할 상장 가능성도 부인하며 합병 이후에도 SK E&S의 독립적 책임 경영을 통해 수익성을 유지하겠다고 말했죠.

합병 가액 괜찮나❔

합병 비율이 SK그룹에만 유리하게 설계됐다는 지적도 나옵니다. 최근 SK이노베이션의 주가순자산비율(PBR)은 0.5 수준으로 주가가 상당히 저평가된 상태인데요. 단순히 주가를 기준으로 합병비율을 정하면서 일반 주주에게 불리한 결정이 내려졌다는 지적입니다. SK E&S의 지분 약 90%를 보유한 SK그룹으로선 SK이노베이션의 주가가 낮으면 낮을수록 유리한 거죠.

🧐 자산가치로 정할 수도...

자본시장법상 기업 간 합병 가액은 기준시가로 정하는 게 원칙이지만, 시행령 제176조 5항에 따라 상장법인의 기준시가가 자산가치에 미달하면 자산가치 기준으로도 합병 가액을 정할 수 있습니다. SK이노베이션의 자산가치는 24만 5,406원으로 기준시가(11만 2,396원)의 두 배가 넘는데요. 결국, 일반 주주의 지분 가치가 절반 수준으로 후려치기 당했다는 눈총을 피할 수 없게 됐습니다.

'NEWSLETTER > 산업 LETTER' 카테고리의 다른 글

| 관광객 제발 없었으면, 오버투어리즘 알아보기 (0) | 2024.07.19 |

|---|---|

| 한수원, 체코 신규원전 건설사업 우선협상대상자 선정 (0) | 2024.07.19 |

| HD한국조선해양, STX중공업 인수 확정 글로벌 엔진 시장 1위 선언 (0) | 2024.07.18 |

| 한미약품그룹, 작은 약국에서 대형 제약 기업으로 (0) | 2024.07.17 |

| 다시 유행하는 원자력 발전과 이유 (0) | 2024.07.17 |